Maior fundo de investimentos do mundo abandona ESG e foca em ‘investimentos de transição’

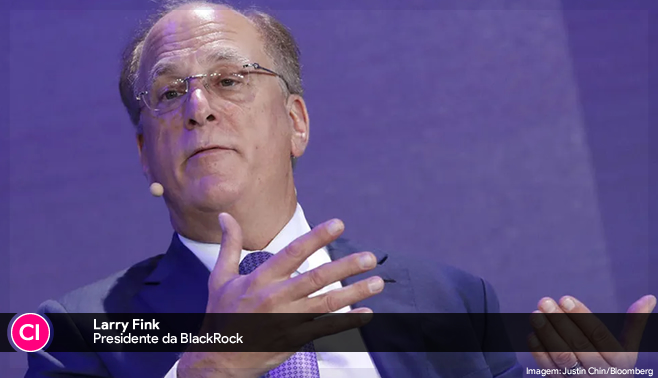

Depois de lutar durante anos para que os fundos de investimento e as empresas tenham em conta fatores ambientais, sociais e de governança, Larry Fink, CEO da maior gestora de ativos do mundo, eliminou as letras do seu vocabulário

O investimento climático está crescendo na BlackRock. Só não chame isso de ESG.

Depois de lutar durante anos para que os fundos de investimento e as empresas tenham em conta fatores ambientais, sociais e de governança, Larry Fink eliminou as letras do seu vocabulário.

Ele tentou usar a influência da BlackRock como administradora de milhões de investidores para estimular as empresas no sentido de políticas favoráveis ao clima e pressioná-las a divulgar os efeitos sociais dos seus negócios. Há muito que defende que o maior gestor de ativos do mundo e os seus pares poderiam ganhar dinheiro e, ao mesmo tempo, tornar o mundo num lugar melhor.

Avançando para 2024, o presidente-executivo parou de mencionar a sigla em cartas e comentários públicos. Ele recuou depois que uma reação de especialistas conservadores contra o chamado “capitalismo woke”, em referência a pautas relacionadas a justiça social e racial, tornou o termo politicamente tóxico. Além disso, ele enfrentou críticas, mesmo no setor financeiro, de pessoas que diziam que ele estava moralizando, brincando de Deus e indo além do dever fiduciário da BlackRock para maximizar os retornos financeiros para os clientes.

A BlackRock ainda aposta que o combate às alterações climáticas será uma oportunidade de investimento geracional – mas a empresa já não pressiona por mudanças no comportamento empresarial, falando sobre questões sociais difíceis de quantificar ou promovendo ativamente critérios de investimento ESG. Em vez disso, está direcionando bilhões de dólares de clientes para projetos de infraestruturas que ajudarão a acelerar a transição dos combustíveis fósseis.

“O investimento na transição é específico e concreto. Os clientes sabem do que estamos falando”, disse Mark Wiedman, chefe do negócio global de clientes da BlackRock e potencial sucessor de Fink. “ESG como categoria é um saco de surpresas vago para muitos clientes.”

A BlackRock está se juntando a investidores como a Brookfield Asset Management na aposta em projetos de infraestrutura de energia limpa. Duplicou a aposta com o seu recente acordo de US$ 12,5 bilhões para comprar a Global Infrastructure Partners, uma gestora de fundos de infraestrutura que opera empresas de energia, transportes e resíduos e água em todo o mundo.

Os investimentos em infraestrutura podem oferecer retornos constantes e benefícios mensuráveis no combate às alterações climáticas. São muito procurados por clientes institucionais, como fundos de pensão, especialmente depois de a lei climática de 2022 ter introduzido importantes subsídios governamentais para projectos de energia limpa.

Os investimentos diferem de muitas apostas em empresas de capital aberto ou de estratégias ESG que evitam projetos de combustíveis fósseis que acabam sendo propriedade de terceiros. Os fundos de infraestrutura da BlackRock investiram em energia solar, gás natural produzido a partir de resíduos alimentares e estrume de vaca e na remoção de carbono da atmosfera.

“Os megaprojetos de infraestrutura são os novos ESG. Infraestrutura de transição energética – Wall Street adora isso porque é real”, disse Peter McKillop, ex-porta-voz da BlackRock que agora dirige a Climate & Capital Media, uma organização de mídia sem fins lucrativos.

Outra razão pela qual o movimento ESG não conseguiu pegar foi porque os fundos lutaram para superar o mercado mais amplo e mostrar que realmente beneficiaram o planeta. Os investidores retiraram cerca de US$ 13 bilhões, ou cerca de 4% dos ativos, de fundos ESG negociados publicamente no ano passado, de acordo com a Morningstar. A oferta da BlackRock de fundos ESG que acompanham principalmente índices registrou entradas.

Os investidores investiram cerca de US$ 75 bilhões em fundos privados de energia renovável e em fundos de investimento amplos do setor energético durante o mesmo período. Os fundos angariaram quase US$ 500 bilhões nos últimos cinco anos e superaram o montante angariado para os fundos tradicionais de combustíveis fósseis, mostram números da Preqin. O investimento global total na transição energética atingiu cerca de US$ 1,8 trilhão no ano passado, um aumento de cerca de 17% em relação a 2022, de acordo com o fornecedor de dados BloombergNEF.

As críticas a Fink começaram a crescer em 2020, quando ele escreveu na sua carta amplamente lida aos CEOs que “o risco climático é risco de investimento”. Ele disse que a BlackRock estaria disposta a votar contra a administração e os conselhos de empresas que não estivessem fazendo progressos nas práticas relacionadas à sustentabilidade. O colossal negócio de fundos de índice da empresa coloca-a entre os três maiores acionistas na maioria das empresas do S&P 500, pelo que exerce um vasto poder de voto nas assembleias.

Um ano depois, Fink aumentou a aposta quando escreveu que a BlackRock estava “focada na equidade racial e na justiça social nas nossas atividades de investimento e gestão” e que “promover um ambiente mais equitativo e inclusivo” exigiria ir além de apenas examinar a sua própria cultura e práticas de talento.

A reação foi rápida. Até Charlie Munger, da Berkshire Hathaway, disse à época: “Penso no mundo de Fink, mas não tenho certeza se quero que ele seja meu imperador.” Munger morreu no ano passado.

O ativista conservador Leonard Leo financiou uma campanha multimilionária para atiçar a oposição ao ESG. Isso levou a ataques de candidatos presidenciais republicanos e a esforços de alguns estados republicanos para proibir a BlackRock de fazer negócios lá.

A repreensão teve pouco ou nenhum impacto mensurável nos negócios da BlackRock – mas representou um constrangimento para Fink, uma lenda em Wall Street que cofundou a empresa em 1988. Os ativos sob gestão ultrapassaram os US$ 10 trilhões pela segunda vez no quarto trimestre do ano passado, e a BlackRock relatou US$ 289 bilhões em entradas de clientes em 2023.

Dentro da BlackRock, alguns executivos ficaram preocupados com as cartas e os comentários públicos de Fink, segundo pessoas familiarizadas com o assunto. Algumas observações foram feitas instantaneamente e não como parte de uma estratégia de comunicação planejada, disseram as pessoas, deixando os executivos com dificuldades para explicar aos clientes o que o seu chefe queria dizer.

Desde então, a BlackRock deu meia-volta e está tentando acalmar as coisas com seus inimigos políticos. Fink disse ao “The Wall Street Journal” em outubro que voltou atrás no termo ESG porque foi politizado e significa algo diferente para cada pessoa.

A BlackRock está focada em satisfazer as exigências individuais dos clientes, sejam elas amigas do clima ou não, disse ele, acrescentando que os relatórios aos investidores mostram que a maioria dos seus clientes no mundo planeja investir mais dinheiro em investimentos de descarbonização.

Para esse efeito, a BlackRock já não pressiona agressivamente as empresas para que tomem medidas. A gestora de ativos votou “sim” em cerca de 9% das resoluções dos acionistas envolvendo questões ambientais ou sociais em 2023, abaixo dos cerca de 40% em 2021, de acordo com o ShareAction, um grupo de defesa do clima.

A BlackRock disse que um aumento nas propostas dos acionistas que são exageradas e sem mérito econômico levou à queda do seu apoio, e as empresas também fizeram progressos substanciais nas divulgações relacionadas com o clima desde 2021.

A BlackRock está tentando voltar às boas graças de redutos republicanos como o Texas, que aprovaram leis que tentam boicotar bancos e investidores que adotam ESG de fazer negócios em seus estados. A empresa contratou um chefe global de assuntos corporativos com experiência em trabalhar para os republicanos no Congresso para supervisionar os esforços de comunicação e lobby e adicionou mais lobistas à sua folha de pagamento em 2023.

Esses esforços parecem estar funcionando. O vice-governador do Texas, Dan Patrick, um dos críticos mais veementes da BlackRock, mudou de tom em uma cúpula de investimentos em redes elétricas em fevereiro em Houston, onde dividiu o palco com Fink e o declarou “rei de Wall Street”. Fink disse aos participantes que poderia ajudar o Texas a levantar US$ 10 bilhões em capital privado para fortalecer sua rede elétrica depois que condições climáticas extremas o colocaram sob estresse nos últimos anos.

O fundo de infraestrutura diversificada da BlackRock também anunciou recentemente um investimento de US$ 550 milhões na primeira grande planta da Occidental Petroleum que captura dióxido de carbono diretamente do ar no Texas.

Além disso, a BlackRock juntou-se ao J.P.Morgan Chase e à State Street em efvereiro, afastando-se de um grupo denominado Climate Action 100+, uma coligação de gestores de fundos que pressiona as empresas a abordarem as questões climáticas.

Um porta-voz disse que a nova estratégia do grupo, que exige que os membros assumam o compromisso de buscar reduções de emissões por meio do envolvimento na gestão de todos os seus ativos, levanta considerações legais nos EUA.

“O ESG está inquestionavelmente numa espiral mortal”, disse Terrence Keeley, que dirigiu o grupo de instituições oficiais da BlackRock até 2022 e desde então publicou um livro criticando o investimento ESG.

“A BlackRock está logicamente priorizando a descarbonização porque é uma situação em que todos ganham. Bom para o meio ambiente, bom para os investidores e bom para os acionistas da BlackRock.”

Fonte: Valor 05.03.2024