Demanda crescente por ‘beleza natural’ impulsiona mercado de xampus e pós-xampus com claims diferenciados

Xampus e produtos para os cuidados dos cabelos mantêm crescimento de 9% mesmo diante de cenário econômico instável e ampliam cada vez mais o sortimento de produtos com correlatos

Com a retração do dólar no início de 2016 e a recuperação da moeda nacional, o Brasil, que hoje ocupa a quarta posição em maior consumo de produtos de higiene pessoal, perfumaria e cosméticos (HPPC), deve chegar ao terceiro lugar em breve.

Leia também:

Tendências em Hair Care determinam o futuro dos lançamentos

Pelo menos é o que apontam os dados do Instituto Euromonitor, que acredita que o Brasil consumirá mais que os japoneses em pouco tempo. Atualmente, está atrás apenas de Estados Unidos, China e Japão. “A desvalorização cambial fez com que deixássemos de ser o terceiro maior consumidor mundial, uma vez que esse ranking é indexado ao dólar, mas não deixamos de consumir esses produtos”, afirma o gerente de inteligência de

mercado da Associação Brasileira da Indústria de Higiene Pessoal, Perfumaria e Cosméticos (Abihpec), Daniel Oliveira.

Nesse cenário, destacam-se produtos voltados aos cabelos, como xampu e condicionador, categorias com alta penetração no Brasil. “Entre as mulheres, a concentração de xampu nos últimos 12 meses é de 100%, e condicionador 98%; já entre homens, 98% usam xampu e 64% condicionador”, explica a gerente de categoria da L’Oréal, Elaine Rocha.

Segundo a executiva, estamos diante de um mercado que tem evoluído constantemente e cuja categoria tem crescido principalmente por aumento da cesta de compras, com o  constante crescimento de tratamentos. “O ciclo de compras de capilar é a cada 34 dias, ou seja, o consumidor compra a categoria de capilar dez vezes ao ano, sendo que o produto mais procurado ainda é o xampu, principalmente pela higiene do cabelo, porém há um constante crescimento da venda de tratamentos que hoje já é a segunda subcategoria mais vendida”, pontua Elaine.

constante crescimento de tratamentos. “O ciclo de compras de capilar é a cada 34 dias, ou seja, o consumidor compra a categoria de capilar dez vezes ao ano, sendo que o produto mais procurado ainda é o xampu, principalmente pela higiene do cabelo, porém há um constante crescimento da venda de tratamentos que hoje já é a segunda subcategoria mais vendida”, pontua Elaine.

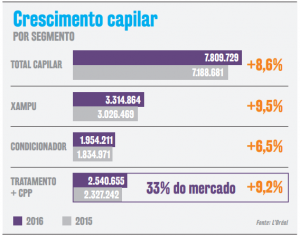

De acordo com dados da Nielsen, o mercado em 2016 cresceu 6,5% em valor ante 2015 e, apesar de na totalidade termos uma pequena queda em volume, novas plataformas vêm se destacando em performance expressivamente.

Leia também: Condicionadores sem enxágue devem oferecer soluções à preocupação com danos ao couro cabeludo

De fato, o consumo está concentrado em aproximadamente 70% em xampus, e condicionadores, mesmo assim, a busca por pós-xampus como cremes para pentear e tratamento, tem agregado valor adicional à cesta.

“A popularidade do conceito de naturalidade tem levado as mulheres cada vez mais a buscarem produtos finalizadores, que permitam a obtenção de um visual ou cachos mais definidos e volumosos e, além disso, rotinas de tratamento sistematizadas como o cronograma capilar têm se difundido nesse mercado como solução que entrega um calendário de hidratação, nutrição e reconstrução para os fios de forma efetiva e duradoura”, diz o diretor de Personal Care da Unilever, Luiz Henrique Dente.

O QUE BUSCA A SHOPPER

Ávida por novidades, a shopper desta categoria está sempre aberta a conhecer novas propostas que estejam alinhadas com o que elas enxergam como tendência. Há uma demanda crescente por produtos que valorizem a beleza natural dos fios, respeitando suas características de origem.

A vertente ingredientes/saúde considera a busca das consumidoras por produtos com  ingredientes naturais e novas técnicas de lavagem e cuidado dos cabelos. “Essa tendência traz para o varejo a oportunidade que anteriormente estava concentrada no porta a porta e nos salões de beleza”, afirma Dente. “Além dos ingredientes, temos técnicas como o no poo/low poo”, diz.

ingredientes naturais e novas técnicas de lavagem e cuidado dos cabelos. “Essa tendência traz para o varejo a oportunidade que anteriormente estava concentrada no porta a porta e nos salões de beleza”, afirma Dente. “Além dos ingredientes, temos técnicas como o no poo/low poo”, diz.

Para a diretora da Connect Shopper, Fátima Merlin, até pouco tempo era relativamente simples e fácil atrair, conquistar e reter o consumidor, já que tínhamos poucas opções, e, com isso, nossas decisões se limitavam a determinadas lojas, produtos e marcas, além de nossos gostos e hábitos serem bem delineados e limitados.

No entanto, tudo mudou e hoje vivemos diante de muitas opções, o que dificulta a gestão de toda a cadeia. “Para entregar real valor ao shopper, é necessário que haja interação entre todos os elos da cadeia, e, para que não haja falhas que acarretam rupturas e/ou aumentos de preços, pessoas e processos precisam estar alinhados”, pontua.

Fátima acrescenta que, com o mesmo objetivo, varejistas e seus fornecedores (indústrias, distribuidores, atacadistas etc.) precisam unir forças para traçar estratégias conjuntas que permitam atender aos objetivos: “Atrair, engajar, converter e satisfazer o shopper, cria mais lealdade à marca, ao ponto de venda e estimula a recompra. Em outras palavras, adotar uma postura mais colaborativa com real orientação para o cliente”, diz.

A executiva ressalta, ainda, que o setor de produtos para os cabelos segue em crescimento, com destaque para os produtos que entregam benefícios diferenciados, como é o caso dos kits que oferecem solução mais completa no cuidado dos fios.

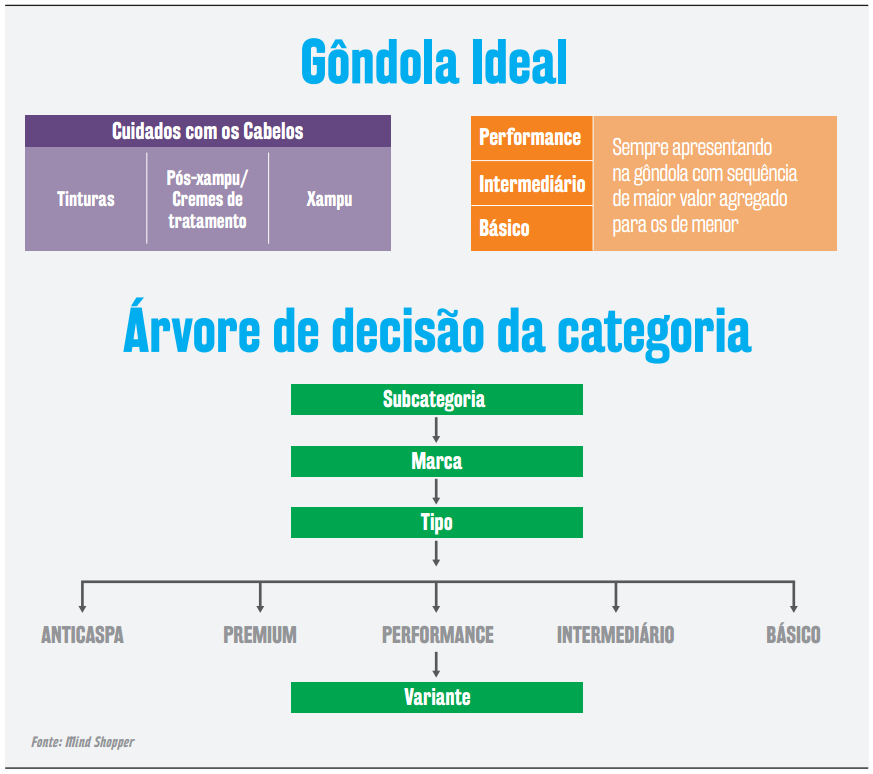

“Ao olharmos a árvore de decisão do shopper, notamos que, após a decisão natural (tipo de cabelo), em seguida o principal atributo é benefício e performance que o produto oferece”, ressalta.

EXPOSIÇÃO

Para Elaine, da L’Oréal, a exposição no PDV e o desenvolvimento do planograma devem seguir o processo de decisão de compras do shopper, tendo em mente que essa decisão é funcional e emocional, ou seja, planejada para xampus e condicionadores, e por impulso para tratamentos, como ampolas, cicatricreme e booster.

“Para facilitar o processo de compra, é importante que a exposição esteja de acordo com a árvore de decisão da categoria, que é tipo de produto (separamos nesta etapa os anticaspas de cosméticos, por exemplo), seguido por performance, ou seja, bloco vertical de marcas, e dentro dos blocos de marcas por franquia”, explica a executiva.

“Para facilitar o processo de compra, é importante que a exposição esteja de acordo com a árvore de decisão da categoria, que é tipo de produto (separamos nesta etapa os anticaspas de cosméticos, por exemplo), seguido por performance, ou seja, bloco vertical de marcas, e dentro dos blocos de marcas por franquia”, explica a executiva.

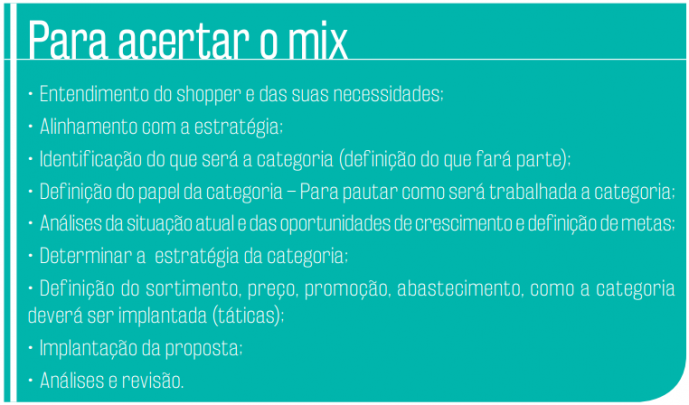

Fátima, da Connect Shopper, endossa outro fator muito importante: a escolha de mix, que deve sempre ser pautada com base no comportamento do shopper, que está no centro das decisões. “Em pararelo a isso, o varejista deve considerar a sua estratégia e o papel da categoria, pois, dessa forma, será possível determinar o sortimento, a política de marcas, os níveis de cobertura, o preço, as promoções e a exposição”, lembra.

Se em determinada loja a categoria, por exemplo, é classificada em rotina, a seção necessita de localização privilegiada e alta visibilidade para facilitar a compra frequente, e isso influi na hora de definir o sortimento de produtos.

O ideal é o varejista elaborar uma estratégia que considere o conceito de cuidados com o cabelo, e, dentro desse agrupamento, com o apoio da indústria, organizar a exposição dentro do conceito da árvore de decisão, ou seja, ter os produtos expostos dentro da lógica da compra do shopper”, afirma o diretor da consultoria Inteligência de Varejo, Olegário Araújo.

“O varejista precisa andar com o sapato do cliente e entender a sua jornada de compras, quais são os pontos de contatos e atritos para atuar e gerar uma experiência positiva, que vai da pré-compra ao pós-compra”, diz.

Para o diretor da Unilever, Luiz Henrique Dente, a estratégia de posicionamento em gôndola deve priorizar a exposição de novidades e soluções de compra/benefícios de forma clara, facilitando o entendimento do shopper. “Materiais de ponto de venda com identificação, destacando lançamentos e opções de melhor custo-benefício, suportam uma estratégia focada em uma gôndola com potencial de maior giro”, alerta.

Na opinião dele, o argumento mais forte de vendas atualmente é a massa de margem gerada pelo portfólio oferecido e a rentabilidade potencial para o varejista que se confirma quando se foca em um sortimento de alto giro.

A gestora da categoria xampu e tratamento da Embelleze, Vanesca Dias, defende a importância de trabalhar a gestão da categoria, com um espaço exclusivo para o segmento na loja. 189.MKT.Xampu (3)“Os produtos devem estar expostos por categoria, subcategoria, importância da marca, produtos mais caros na parte superior da gôndola, ordenando do preço maior para menor e finalizando com os lançamentos e as novidades à esquerda da gôndola, na altura dos olhos”, lembra.

“As embalagens de 300 a 399 mililitros lideram a importância para o consumidor, com mais de 50% da categoria, enquanto as de 400 a 599 mililitros estão na segunda posição, alcançando mais de 20% de importância”, conclui.

TÍQUETE MÉDIO

O brasileiro tem o hábito de lavar os cabelos com mais frequência, em função do clima tropical, sendo que a média é três vezes por semana. Os homens costumam lavar os cabelos com mais frequência do que as mulheres, quase que diariamente.

O tíquete médio por canal varia consideravelmente entre os canais em que a categoria é vendida, mas a média no Brasil está em torno de R$ 15 por compra. Segundo o instituto de pesquisa Kantar, mesmo em um ano de crise, o gasto médio por viagem em 2016 registrou um aumento de 9%. Isso ocorre também pelo fato de que muitos clientes deixaram ou diminuíram a frequência de idas aos salões de beleza e buscam por soluções com melhor custo-benefício dentro do varejo.

“Há, também, uma parcela da população que reduz viagens internacionais e passa a procurar produtos diferenciados com maior valor agregado no mercado nacional, aumentando esta média em canais em que o foco de busca da shopper é a experiência”, ressalta Luiz Henrique Dente.

“Há, também, uma parcela da população que reduz viagens internacionais e passa a procurar produtos diferenciados com maior valor agregado no mercado nacional, aumentando esta média em canais em que o foco de busca da shopper é a experiência”, ressalta Luiz Henrique Dente.

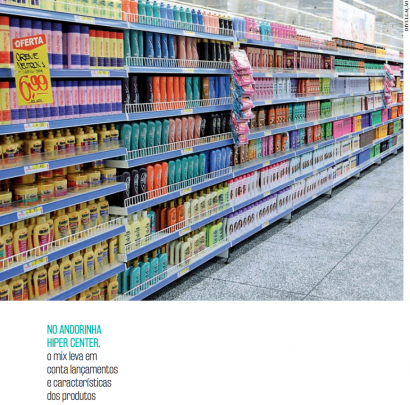

De acordo com o gerente do Andorinha Hiper Center, José Ildemar Lima Gomes, o mercado de xampus e produtos para os cabelos cresce em torno de 10% ano, sendo os xampus os responsáveis pelas maiores vendas do segmento e ditadores de tendências do mercado.

“As linhas profissionais requerem uma atenção especial, pois esse segmento é o que mais cresce e o que nos traz uma exigência clara para que façamos a exposição, respeitando o público-alvo de cada linha e o comportamento de venda destas”, explica.

Gomes ressalta que cada consumidor chega a gastar, em média, R$ 40 com esses produtos por compra. “Nosso mix leva em consideração mídias e características dos produtos, por isso gerenciamos a categoria levando em conta as novidades do mercado e os benefícios oferecidos por cada marca, pois assim, de olho nas tendências, continuaremos a manter os índices satisfatórios de vendas conquistados até agora”, finaliza.

Fonte: SuperVarejo