O Impacto do coronavírus no Brasil: perspectivas desiguais entre as indústrias

Este artigo é parte de uma série sobre o COVID-19, com foco em como o surto está afetando as indústrias.

À medida que a incidência do coronavírus (COVID-19) avança no Brasil, são esperadas consequências econômicas e grandes impactos em diferentes setores de bens de consumo e de serviços. Isso ocorre pouco tempo depois que as indústrias estavam mostrando sinais de recuperação após a crise econômica do país de 2014-2018.

A Euromonitor International prevê mais um ano de crescimento real negativo do PIB para o Brasil em 2020. Enquanto prevemos algumas categorias que se beneficiam de picos na demanda de curto prazo, a maioria dos setores prevê grandes impactos negativos nas vendas em 2020. Isso é especialmente verdadeiro nos setores de serviços, onde o consumo nos eventos que não ocorreram devido ao bloqueio não pode ser compensado em ocasiões futuras de consumo.

Independentemente do setor, no entanto, denominadores comuns importantes devem impulsionar o comportamento do consumidor no Brasil nos próximos meses:

• Gargalos nas cadeias de produção e distribuição: força de trabalho reduzida pode criar ou piorar cenários pré-quarentena;

• A concentração de vendas em alguns setores no primeiro e segundo trimestres de 2020 pode não ser mantida durante todo o ano: o nível de estoque de produtos é inédito para a indústria brasileira e os fabricantes não estavam preparados para gerenciar a produção inesperada;

• Reestruturação de eventos de consumo: enquanto há novas ocasiões que impulsionam a demanda por produtos como streaming e videogames, outros, como restaurantes, hotéis e entretenimento, estão sendo prejudicados por oportunidades perdidas;

• Teste de resistência para o varejo: as estruturas omnichannel se tornaram mais importantes do que nunca e serão consistentemente testadas em um cenário em que lojas não essenciais devem permanecer fechadas;

• O principal primeiro: a priorização de itens essenciais pode compensar os sinais tímidos de recuperação que muitos setores tentavam realizar após a crise econômica de 2014-2018 – resultado de gastos governamentais insustentáveis, instabilidade política e falha do modelo econômico.

Níveis de desemprego e de confiança são os principais indicadores da resiliência do mercado brasileiro

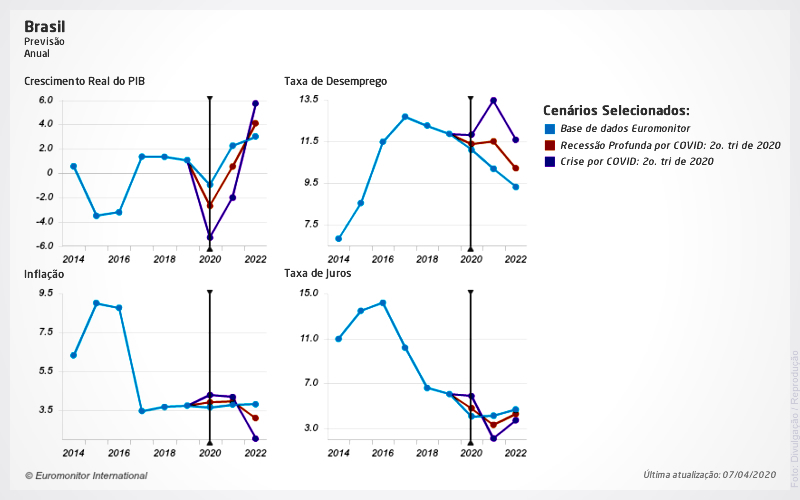

De acordo com o Modelo Macro da Euromonitor International, o impacto do COVID-19 em nossa previsão de base para o PIB brasileiro levarria a um declínio de 1,0% em 2020, enquanto o impacto de uma recessão profunda pelo COVID-19 levaria a uma desaceleração semelhante à vista durante a crise de 2014-2018.

Se um cenário de crise por COVID-19 se consolidar, no entanto, as taxas de desemprego e o crescimento real do PIB serão significativamente piores que em 2016 (o pior ano da crise), levando o mercado brasileiro a entrar em colapso. As perspectivas da América Latina estarão sujeitas a novas revisões de rebaixamento se os surtos do COVID-19 piorarem.

Cenários macroeconômicos potenciais devido ao COVID-19: recessão profunda e crise

Bebidas: priorização de itens essenciais

À medida que o surto de COVID-19 se intensifica no Brasil, os consumidores estão retornando ao “modo crise”, copiando muitos hábitos adquiridos durante a crise econômica de 2014-2018. Isso significa priorizar itens essenciais, principalmente devido a preocupações com o desemprego.

Água engarrafada e café devem ter os maiores aumentos de demanda no curto prazo, especialmente em embalagens maiores, pois são considerados itens essenciais para a maioria dos brasileiros que procuram os preços unitários mais acessíveis. No caso da água engarrafada, espera-se que as vendas a granel compensem as quedas de volume observadas nos últimos dois anos, enquanto as embalagens intermediárias (5-8 litros) devem continuar a crescer em termos de volume.

Bebidas destiladas, no entanto, podem ter dificuldades. Os estabelecimentos de comércio sofrerão o maior impacto devido aos bloqueios obrigatórios nas grandes cidades, que devem ser seguidos por outros nas próximas semanas. Esse cenário pode ter um impacto negativo nos volumes crescentes de gin e na recuperação da vodka, anteriormente impulsionados devido à popularidade dos coquetéis Gin & Tônica e Moscow Mule, respectivamente.

Além disso, a taxa de câmbio do dólar americano atingiu R$5,00 em comparação com a taxa anterior de R$4,49 antes da confirmação do primeiro caso em 26 de fevereiro de 2020, com um impacto significativo nos preços das bebidas importadas, principalmente bebidas destiladas e vinhos.

Alimentos embalados: concentração de vendas de itens não perecíveis no primeiro e segundo trimestres de 2020

Os alimentos embalados, sem dúvida, serão beneficiados no curto prazo, pois os consumidores ficam em casa e substituem as ocasiões de “comer fora” por comida caseira. Os itens mais importantes foram embalados (arroz, macarrão e molhos / condimentos), vegetais com prazo de validade (os primeiros itens nos quais os supermercados estabelecem limites de compra), refeições prontas congeladas e lanches. Em geral, os produtos com prazo de validade mais longo são os preferidos durante a quarentena, enquanto os produtos refrigerados, como iogurtes e sorvetes, não são considerados rentáveis neste momento.

Um cenário tão positivo no curto prazo, no entanto, não significa necessariamente picos nas vendas com base na segunda metade do ano devido a sobras de produtos com prazo de validade mais longo. Outros desafios são a logística de distribuição afetada por uma força de trabalho reduzida, escassez de matérias-primas (especialmente aquelas que dependem da colheita) e gargalos no fornecimento de embalagens, como os fabricantes de vidro, por exemplo.

Tecnologia e conectividade: serviços digitais aumentam à custa de produtos baseados em tecnologia

Com a quarentena estipulada na maioria dos estados do país, a digitalização, o comércio e os serviços on-line foram muito favorecidos pela “política de permanência em casa”, com as plataformas de comércio eletrônico, entrega e streaming registrando um aumento na demanda. Também fortalecerá o hábito de compras on-line e atenuará as preocupações relacionadas ao consumo digital a longo prazo, que ainda são bastante comuns no Brasil.

Por outro lado, produtos baseados em tecnologia – como smartphones, wearables e outros pequenos aparelhos de consumo – sofreram o golpe do COVID-19, com a retração da previsão do primeiro trimestre no setor. Isso se deve à menor eficiência de produção e distribuição (devido à redução da força de trabalho em logística), menos produtos importados provenientes da China, adiamento do lançamento de produtos e desvalorização da moeda brasileira, aumentando os custos de fabricação e importação.

No entanto, existem discrepâncias nesse cenário, como peças de computadores (à medida que mais pessoas adotam padrões de escritório em casa), aparelhos de preparação de alimentos e videogames.

Higiene e cuidados do lar: intensificação dos cuidados domésticos e foco em produtos de higiene básica

Como replicação dos cenários de outros países, o papel higiênico se tornou um dos principais produtos demandados nas semanas de quarentena no Brasil, resultando em interrupções no fornecimento e disponibilidade em muitos supermercados.

Embora o pico não previsto no curto prazo não deva refletir um pico no volume de vendas com base no ano para a categoria, essa forte demanda no primeiro trimestre deve contribuir para os esforços concentrados de produção e distribuição dessa categoria. Como muitos consumidores já estocaram volumes significativos de papel higiênico, o desempenho positivo deve ser seguido por uma queda nas vendas à medida que a situação se estabiliza.

Na semana após o primeiro caso de COVID-19 no Brasil em fevereiro de 2020, os produtos de limpeza geral para casa já apresentavam aumentos significativos de volume de vendas, antecipando o período de quarentena. As preocupações com a limpeza doméstica e a higiene pessoal são altas, beneficiando as vendas de itens para lavar louça (à medida que mais pessoas cozinham e comem em casa), água sanitária e cuidados com a superfície. No entanto, para essas categorias, espera-se um aumento no volume de vendas com base no ano, à medida que os consumidores desenvolvem o hábito de limpar e cuidar de suas famílias com mais frequência.

Moda: um dos setores brasileiros mais impactados pelo bloqueio

Se o crescimento lento das categorias de moda foi uma preocupação relacionada aos fracos indicadores macroeconômicos no Brasil nos últimos dois anos, o cenário de pandemia representa um grande choque. Vestuário, calçados, acessórios pessoais e óculos foram completamente despriorizados em um momento em que a maioria das famílias se concentra no armazenamento de itens de alimentos e higiene.

Como as operações das categorias de moda estão fortemente concentradas nos canais físicos e os principais varejistas fecham todas as lojas por um período indeterminado, as expectativas dependem da duração da quarentena para prever quando e como o setor pode minimizar os impactos.

No primeiro semestre, espera-se que as vendas do dia das mães (comemoradas em maio) sejam severamente prejudicadas. Na melhor das hipóteses, um retorno mais curto ao nível de vendas pré-COVID-19 das categorias de moda em 2-3 meses traria possibilidades de recuperação no segundo trimestre. Os varejistas já estão envolvidos na negociação de acordos setoriais com o governo federal para reduzir custos (impostos e taxas de aluguel) para amenizar as perdas.

Beleza e cuidados pessoais: cenários distintos com base na natureza essencial dos produtos

O impacto do COVID-19 no setor de beleza e cuidados pessoais apresentará dois cenários distintos. No espaço de cuidados pessoais, as vendas não devem apresentar desempenho negativo. De fato, as vendas de categorias como itens de banho devem crescer no curto prazo, com muitos consumidores procurando itens como sabonetes em barra e líquidos.

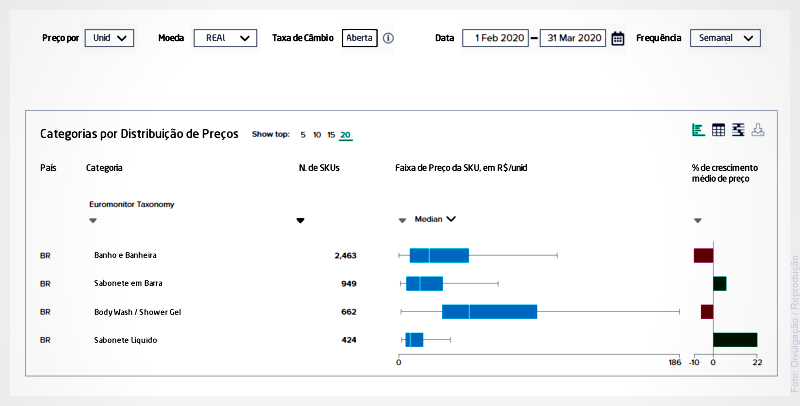

De acordo com o sistema de rastreamento de preços da Euromonitor International, Via Pricing, as vendas de sabonete líquido apresentaram um aumento de preço de 20% semanalmente entre fevereiro e março de 2020, mostrando os efeitos da alta demanda por itens considerados essenciais para evitar a contaminação.

Itens de banho: variações semanais de preços durante o cenário do COVID-19

Fonte: Sistema Euromonitor International Via Pricing. Nota: Preços em reais, de 1 de fevereiro de 2020 a 31 de março de 2020, semanalmente

Quanto aos itens relacionados à beleza, é esperado um cenário diferente. Como vários consumidores ficam em casa, espera-se que categorias como cosméticos e fragrâncias tenham um desempenho fraco, pois geralmente estão relacionadas a “sair”. Devido a ocasiões perdidas de “saída” durante a quarentena, as vendas desses produtos não devem ter uma recuperação com base no ano. Juntas, essas duas categorias representam quase um terço das vendas totais de valor em beleza e cuidados pessoais no Brasil, contribuindo potencialmente para vendas globais negativas para o setor em 2020.

Saúde do consumidor: os consumidores procuram soluções que aumentam o sistema imunológico

A saúde do consumidor é uma das poucas indústrias que foram impulsionadas pelo surto. Os consumidores correram para as farmácias com o objetivo de comprar todos os tipos de produtos que alegam estimular o sistema imunológico e potencialmente atingir os sintomas do COVID-19. Itens como vitamina C, multivitaminas e até produtos naturais, como própolis, raramente foram encontrados em muitos pontos de venda a partir do início de março.

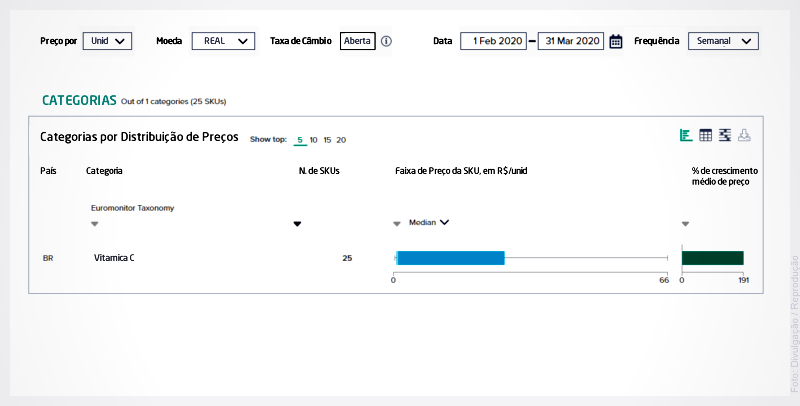

Desde a confirmação do primeiro caso em fevereiro, os preços subiram no país. A vitamina C, por exemplo, registrou uma taxa de crescimento de quase 200% semanalmente, de fevereiro a março de 2020, de acordo com o sistema Via Pricing da Euromonitor International. No entanto, com a demanda aquecida, pode haver uma falta de matérias-primas importantes para sustentar a produção e o suprimento no médio prazo, compensando potencialmente os resultados positivos de curto prazo ao longo de 2020.

Reforço do sistema imunológico: variações semanais de preços durante os cenários COVID-19

Fonte: Euromonitor International Via Sistema de Preços. Nota: Preços em reais, de 1 de fevereiro de 2020 a 31 de março de 2020, semanalmente